「アメリカの国債の金利が高いって聞いたけど、本当?」「株は持っているけど、債券での運用も必要なのかな?」「債券投資ってどうやって始めたらいいの?」

最近、そんな風に思われている方が増えています。

このブログでは、「債券(さいけん)」とは何か、そして債券を使った資産運用のリスクやメリットについて、できるだけ専門用語を使わずに分かりやすくご説明します。

特に、以下のような方にぜひ読んでいただきたい内容です。

- 株式投資はしているけれど、債券で運用したことがない方。

- アメリカの国債の金利が良いと聞いているが、始め方が分からない方。

- 債券運用を始めたいけれど、リスクが気になる方。

そもそも「債券(さいけん)」ってなに?

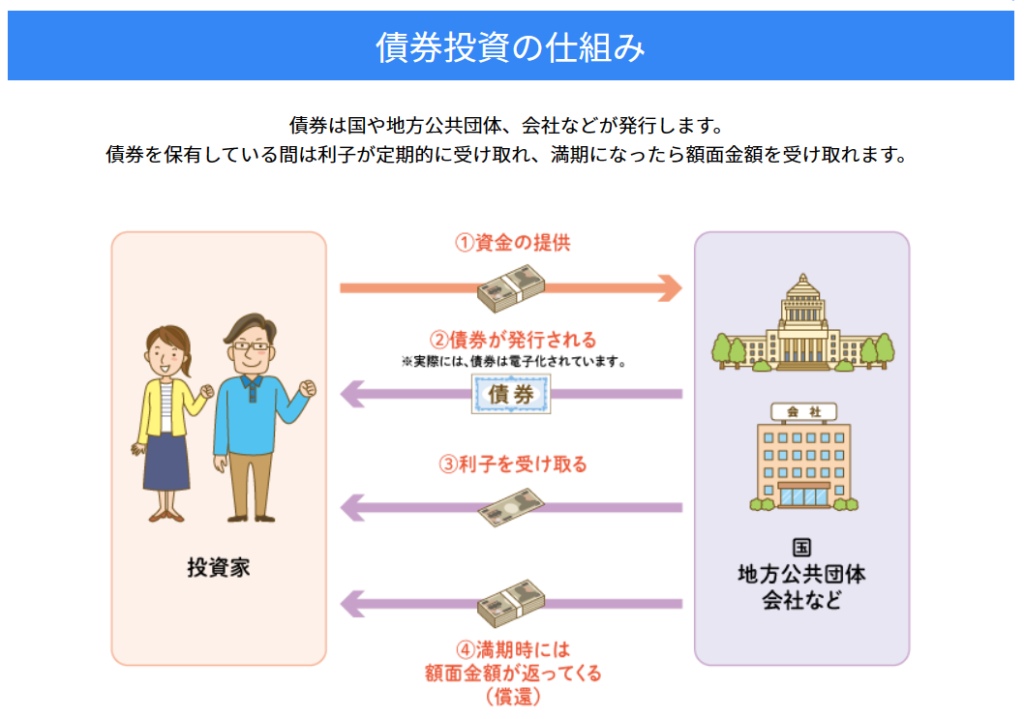

債券とは、簡単に言うと「国や会社にお金を貸した証明書」のようなものです。

国や会社(発行体といいます)は、事業や活動のために、私たち投資家からお金を借ります。その代わりに発行するのが「債券」です。

債券の仕組み

出典:日本証券業協会 投資の時間 「債券投資の仕組みを知る」

債券は、あらかじめ「いつまでに返すか」という期限を決めて発行されます。この期限を「満期(まんき)」と言います。

- 例えば、「借りる期間が5年」であれば、5年経つと満期になります。

- 発行体は、満期になると借りたお金(元本)を投資家に全額返さなければなりません。

- 投資家は、お金を貸す代わりに、定期的に「利子(りし)」を受け取ることができます。

つまり、お金を貸して、利子をもらい、満期に元本が戻ってくる、という仕組みです。

2種類の債券

- 国債(こくさい):国が国民からお金を借りるために発行する債券です。

- 社債(しゃさい):会社が一般の人や他の会社などからお金を借りるために発行する債券です。

国や会社が潰れてしまわない限りは、満期にお金(元本)が戻ってくるため、ある程度、戻ってくる額が計算できる「手堅い投資」と言えます。

債券投資のメリットとデメリット

資産運用というと株式投資のイメージが強いですが、実は世界では、生命保険会社や年金基金のような大きな資金を運用しているプロ(機関投資家)は、長期の安定的な運用に債券を多く活用しています。

例えば、私たちの年金を運用しているGPIF(年金積立金管理運用独立行政法人)も、約200兆円の資産のうち、約50%を「債券」で運用しています。

株式と債券の違い

債券と株式は、どちらも資産を増やすために使われますが、その性質は大きく異なります。

| 項目 | 債券 | 株式 |

| 役割 | 発行体への「お金の貸し手」 | 企業への「出資者(株主)」 |

| 主な利益 | 定期的な利子と満期時の元本の返済 | 企業の成長による値上がり益や配当金 |

| 元本 | 満期に額面金額が戻る(発行体が破綻しなければ) | 企業業績や市場の動きで価格が大きく変動し、戻る保証はない |

| 安全性 | 比較的安定している | 価格の変動が大きく、高いリターンも期待できる |

債券投資のメリット(長所)

- 安定性が高い:発行体が潰れなければ、満期に貸したお金(元本)が戻ってきます。株式と比べて価格の変動が小さく、安定的な運用が期待できます。

- 定期的な収入がある:多くの場合、決まった時期に利子が受け取れるため、年金に上乗せするような形で、安定した収入源になります。

- 預金より金利が高い:特にアメリカなどの外国の債券は、日本の銀行預金と比べて高い金利が期待できます。

債券投資のデメリット(短所)

債券投資は「ノーリスク(リスクなし)」ではありません。特に以下の3つのリスクは理解しておく必要があります。

1. 信用リスク(発行体が潰れるリスク)

- 国や会社が倒産(破綻)した場合、元本や利子が戻ってこない可能性があります。

- このリスクを減らすために、投資する国や会社が信頼できるか(格付け)を確認することが重要です。

2. 価格変動リスク(途中で売る時のリスク)

- 満期まで持てば元本が戻りますが、満期が来る前に途中で売却する場合、その時の市場価格によっては損をする可能性があります。

3. 為替リスク(外国債券の場合)

- ドルなどの外貨で発行された債券(外国債券)を買う場合は、為替の変動(円高・円安)の影響を受けます。

- 例えば、1ドル140円で買ったドル建て債券を、満期で円に戻す時に1ドル90円の「円高」になっていたら、ドルベースでは増えていても、円に換算すると損になる可能性があります。円安の時に買う場合は特に注意が必要です。

シニア世代におすすめ!2種類の債券

出典:野村證券HP 米国国債の魅力より

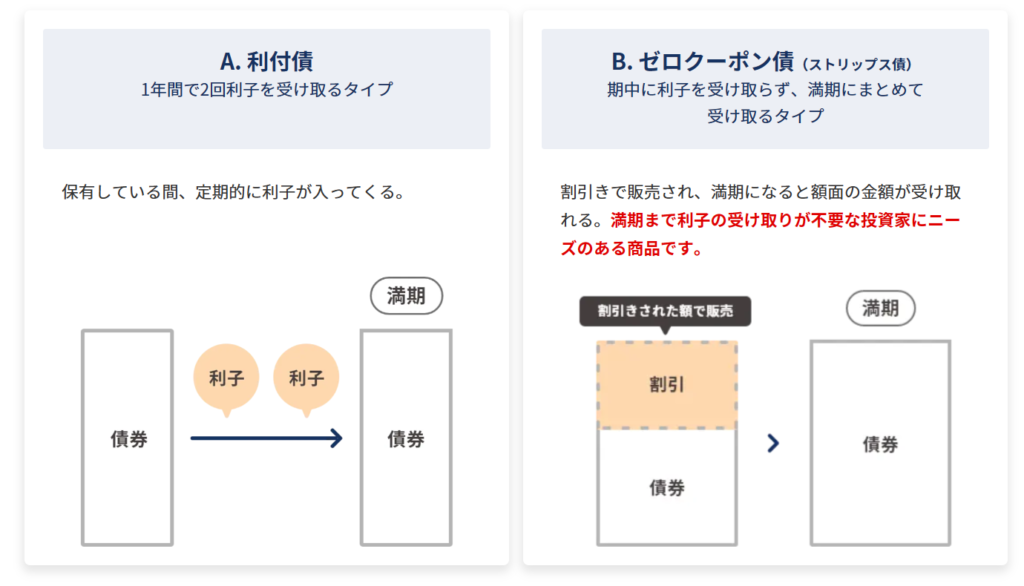

債券には、利息の付き方で大きく分けて2種類あります。シニア世代の方には、どちらが向いているか見てみましょう。

1. 利付債(りつきさい)

- 特徴:保有している間、定期的(例:半年に1回)に利息が支払われる債券です。

- メリット:毎年、利息を受け取れるので、その利息を年金の上乗せや生活費として活用できます。

- シニア世代におすすめ:毎年の安定収入を重視する方に適しています。

2. ゼロクーポン債(割引債)

- 特徴:利息(クーポン)の支払いはありません。その代わりに、額面金額よりも安い価格で買って、満期に額面金額を受け取ることで、その差額(償還差益)を利益とします。

- メリット:受け取った利息を自動的に再運用しているのと同じ効果(複利運用)があるため、長期で持つと最終的な利回りが高くなる傾向があります。

- シニア世代へのアドバイス:途中で利息が入らず、満期までお金が使えないため、利息を生活費にしたい方には「利付債」の方がおすすめです。

話題の「米国債(べいこくさい)」の魅力

最近、アメリカの国債の金利が上がっていることが話題になっています。

現在、日本の10年国債の金利が約1.2% ~ 1.6% 程度(緩やかな上昇傾向)なのに対し、アメリカの10年国債の金利は約3.5% ~ 4.5% 程度(緩やかな低下傾向)の状況です(2025年10月現在)。

なぜ米国債の金利は高いのか?

これは、アメリカの中央銀行(FRB)が、物価の上昇(インフレ)を抑えるために金利を何度も引き上げた影響です。

米国債の「安心度」

- 信用リスク:世界最強の国であるアメリカの国債は、信用度が高く、潰れるリスクは低いとされています。

- 流動性リスク:世界中で取引されているため、売りたい時に売れないリスクも比較的低いと言えます。

しかし、米国債は「ドル建て」のため、先に述べた「為替リスク」は避けて通れません。

今の円安の時に購入すると、将来、円高になった時に元本割れする可能性もあるため、十分に検討してから購入することが大切です。

為替リスクが心配な方は、金利は低いですが、昨今の物価高(インフレ)に対応できる「日本国債 変動10年」も検討し、米国債と両方を組み合わせる(ポートフォリオ)のも良いでしょう。

どこで債券を購入できるの?

債券は、証券会社や銀行などの金融機関で購入できます。

債券の売買方法(八百屋さん方式)

債券は、証券取引所を通さず、金融機関と私たち投資家が「相対(あいたい)」で直接取引することがほとんどです。

これは、金融機関が「債券という在庫」を仕入れて、お客さんと売買する、「八百屋さん」のようなイメージです。

- 購入先:国債は銀行や郵便局でも買えますが、社債や外国債券は主に証券会社で扱っています。

- コスト:多くの場合、取引の際に必要なコストは表示価格に含まれているため、別途手数料はかからないことがほとんどです。

シニア世代に有利なネット証券とIFA

最近は、インターネットで手軽に債券を買える「ネット証券」が増えてきました。

大手証券会社では高額(数百万円以上)でないと買えないような優良な外国の社債も、ネット証券では比較的少額(数十万円程度)から購入できる場合があります。

また、ネット証券の中には「IFA口座」という選択肢もあります。

- IFA(独立系金融アドバイザー)とは、証券会社と契約を結びながらも、独立した立場でお客様に運用の相談や提案を行う専門家です。

- シニア世代:まとまった資金を持つシニア世代の顧客が多く、ネットでは扱っていないような優良な外国債券を提案されることもあります。

- IFAの選び方:無料セミナーや相談会を実施しているIFAも多いので、まずは気軽に参加して、納得のいくアドバイザーを選ぶことをおすすめします。

まとめ:債券投資で「資産寿命」を延ばす

人生100年時代の資産寿命1./画像3.jpg)

例えば、定年退職で3,000万円の退職金をもらった2人を比べてみましょう。

- Aさん:退職金を銀行預金に預け、毎年100万円を取り崩して生活。10年後、資産は2,000万円に。

- Bさん:退職金で米国10年国債(利回り4%)を購入。毎年約120万円(4%の利息)を受け取りながら生活し、元本3,000万円は満期にそのまま戻ってきた。10年後、資産は3,000万円に。

このように、債券運用は、当面使う予定のない資金を国債などに投資することで、元本を大きく減らすことなく、定期的な収入を得ることができる、「資産寿命を延ばす」有力な方法です。

日本のメガバンクの普通預金の金利は非常に低い(現在0.2%程度)ため、預金よりも国債などを活用することで、より高い利息を安定的に得ることができます。

ただし、株式投資より安全性が高いと言っても、債券投資は決してノーリスクではありません。特に外国債券を選ぶ際は、為替リスクを十分に理解した上で、ご自身の資産状況に合わせて賢く活用しましょう。

コメント