2024年1月より、現行NISAの抜本的拡充・恒久化が図られ、新しいNISAが誕生します。

新たにスタートするNISAは、シンプルかつ自由度も高くなり、現行のNISAに比べ改善となった。

新しいNISAの活用法3選を紹介します。

①新しいNISAのポイント

②制度改正の背景と拡充理由

③賢い新しいNISAの活用法3選

新しいNISAのポイント

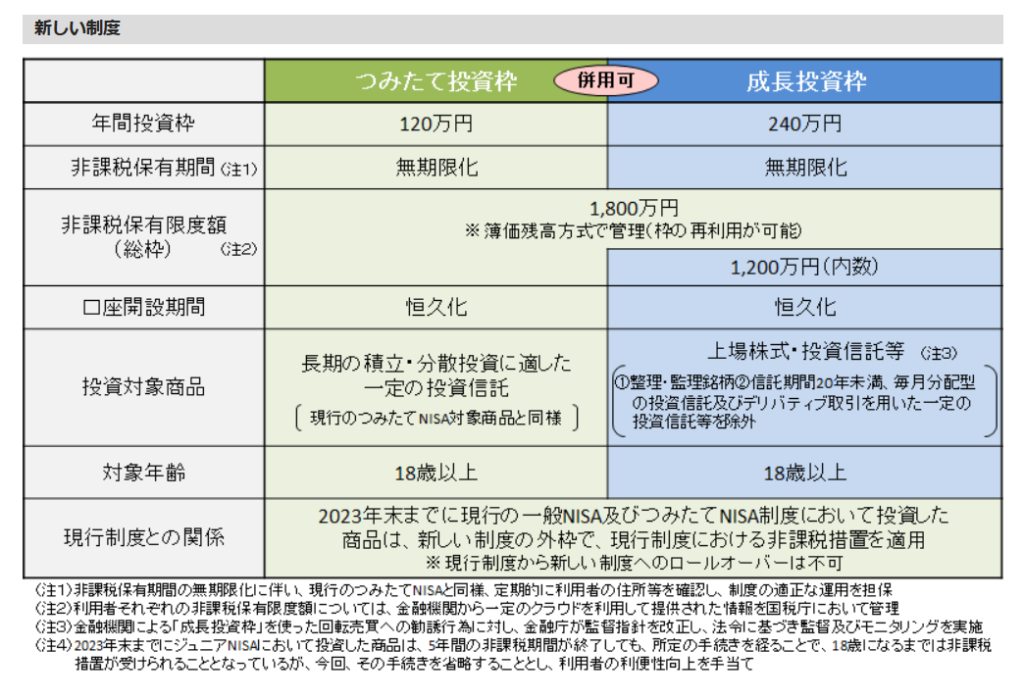

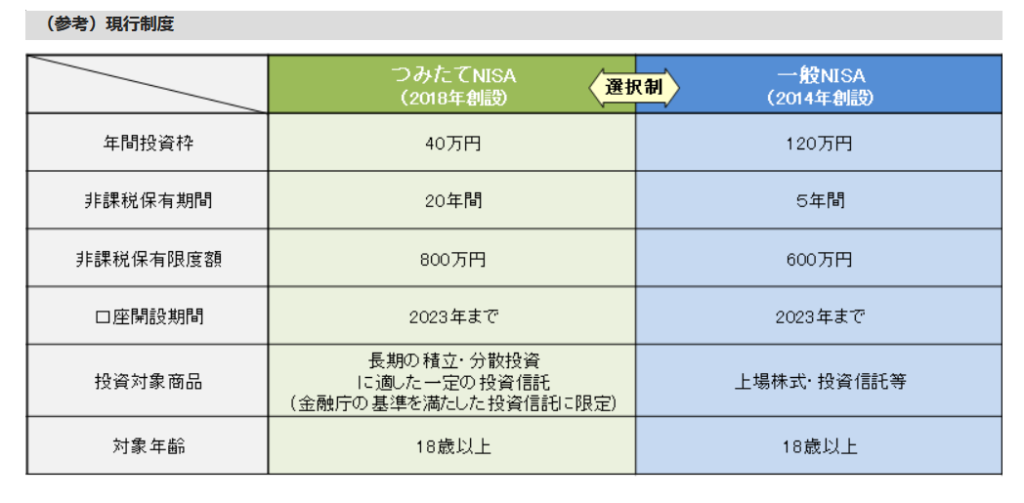

①非課税保有期間の無期限化

現行のNISAの場合、20歳代や30歳代からつみたてNISAを開始すると、40歳代や50歳代という資産形成段階にある時期に非課税保有期間が終了し、資産活用する時期を迎える前に金融資産を取り崩すこととなる。そのため非課税期間を無期限とすることで金融商品の長期保有へのインセンティブを強化することができる。

②口座開設期間の恒久化

現行のNISAの場合、時限的な措置として設けている限り、制度の終了が意識されることで長期的な投資が行われにくい。将来にわたって安定的な制度としてNISAの恒久化を措置することで継続的な投資を促すことが可能となる。

③つみたて投資枠と、成長投資枠の併用が可能

現行NISAの場合、つみたてNISAと一般NISAとの併用は不可であったが、新NISAは併用が可能となり、つみたて投資枠で長期投資をしながら、まとまった資金を使って個別投資もできるようになる。

また、年間投資枠も拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)することで投資額の自由度も増すようになる。

④非課税保有限度額は、全体で1,800万円(成長投資枠は1,200万円。枠の再利用が可能。)

働き方が多様化する中で、定期的に収入ではなく非恒常的な収入によって生活するフリーランス等の新しい働き方を選択する層も増加している。こうした働き方を支援するためには、資金の余裕あるときに集中的に投資を行うことができる環境を整備することが望ましく、一般NISAの上限額の増加の必要性が高い。

出典:金融庁HP 新しいNISA

資産所得倍増プランから見たNISA制度の拡充理由

岸田政権のもと「新しい資本主義」の実現に向けた取組みを進めて、家計に眠る現預金を投資につなげることで金融資産所得を増やしていくことを重要施策としている。

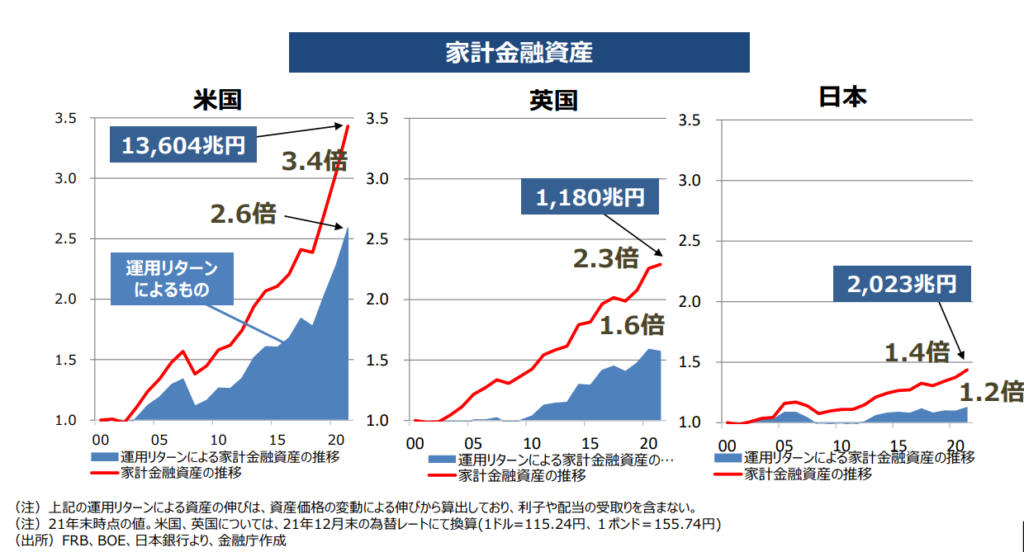

まず、背景として、2000年から2021年末までを見ると、米国や英国ではそれぞれ家計金融資産(現金、預金、債券、株式等)が3.4倍、2.3倍へと伸びているが、日本では1.4倍の増加に留まっている。米国や英国では、中間層でも気軽に上場株式や投資信託に投資できる環境が整備されているが、日本では投資環境が整っていない違いがある。

出典:内閣官房 新しい資本主義実現本部事務局「資本所得倍増プランに関する基礎資料集(令和4年10月)

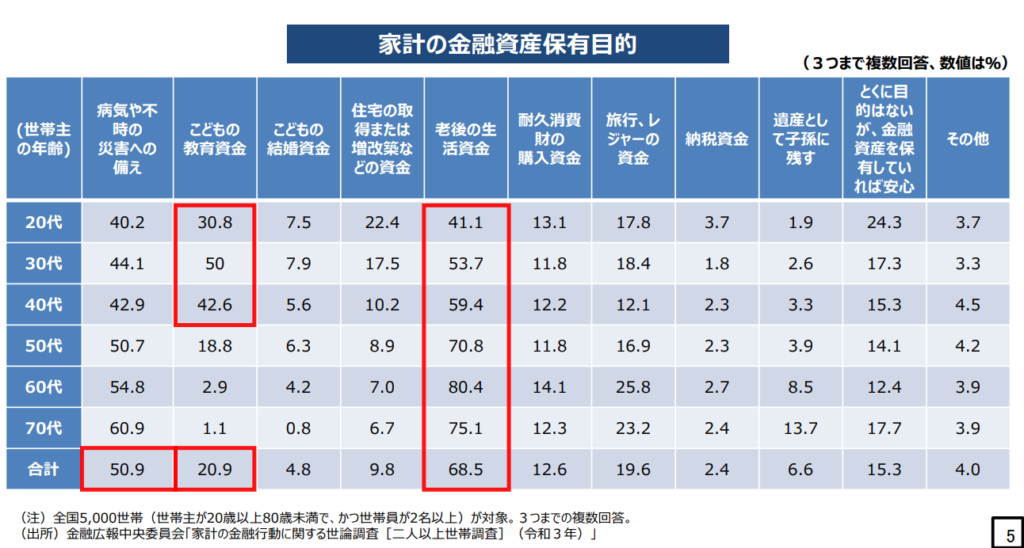

また、日本の家計の金融資産の保有目的として、老後の生活資金の目的が各世代において大きな割合を占めており、若年層も含め老後資産形成ニーズは高い。40代まではこどもの教育資金も多い。また、病気や不時の災害への備えとしても金融資産を保有している。

出典:内閣官房 新しい資本主義実現本部事務局「資本所得倍増プランに関する基礎資料集(令和4年10月)

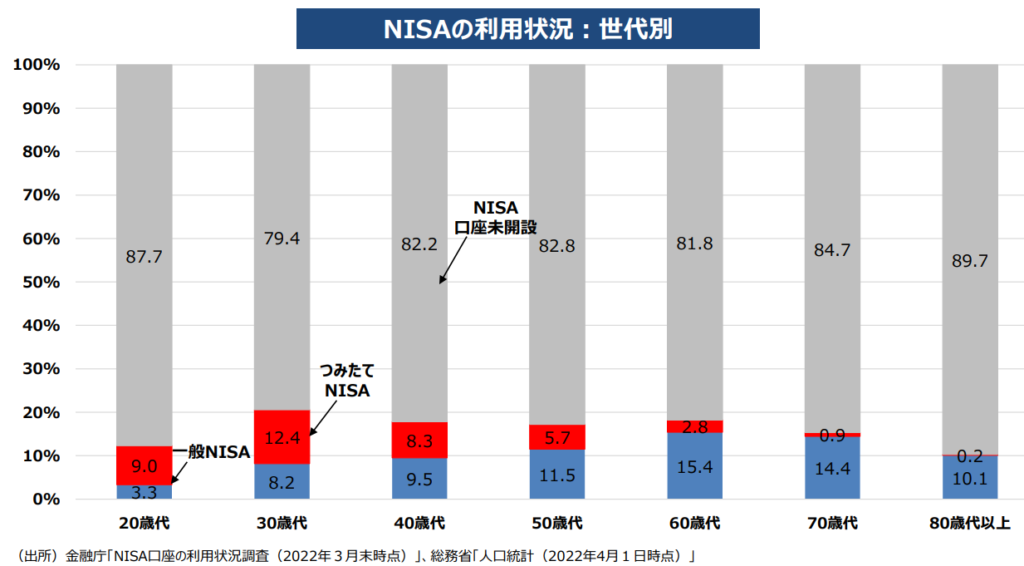

現在、NISAは中間層を中心とする層に対して、資産形成の入り口として定着しつつあるが、NISAの活用割合は30歳代でも約2割であり、さらなる活用の余地は大きい。

このような背景から、

資産所得倍増に向けて以下取組みを一体として推進するとした。

特に、NISAについては抜本的な拡充が実施された。

①家計金融資産を貯蓄から投資にシフトさせるNISAの抜本的拡充や恒久化

②加入年齢の引き上げなどiDeco制度の改革

③安定的な資産形成の重要性を浸透させていくための金融経済教育の充実 等

賢い新NISA活用法3選

活用法①シニア世代向け退職金の集中投資法

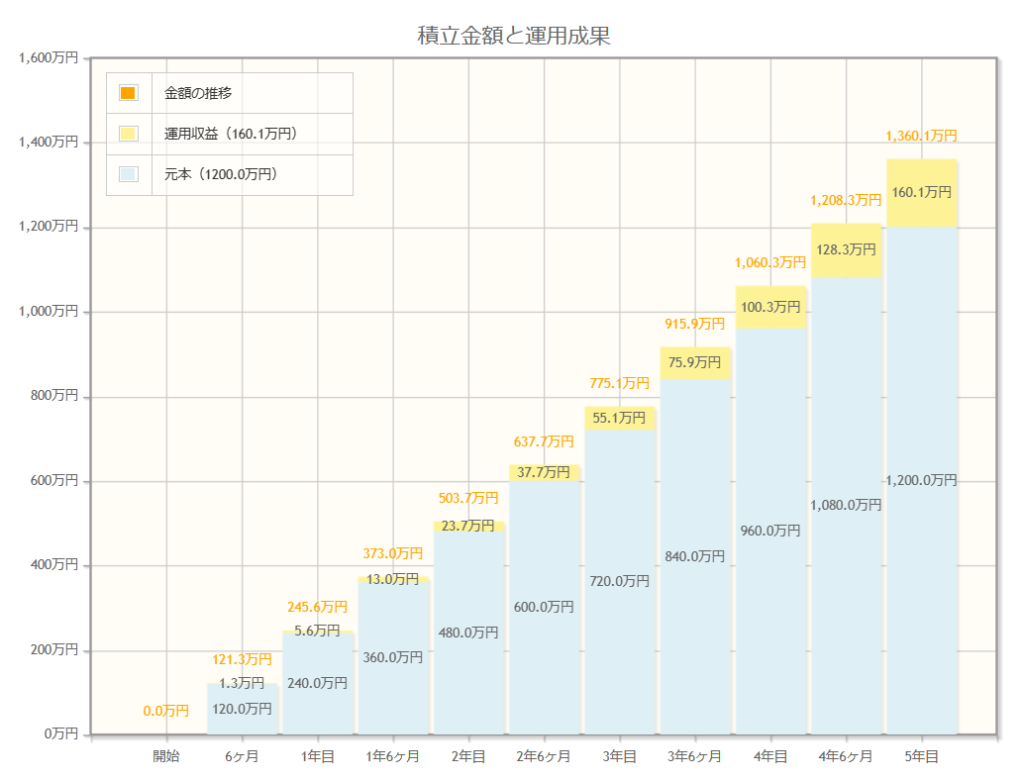

退職金1,800万円を、成長投資枠で毎月20万円(年間240万円)(運用利回り5%)、つみたて投資枠月10万円(年間120万円)(運用利回り4%)ずつ5年間投資した場合

【成長投資枠1,360万円(160万円増)】 【つみたて投資枠663万円(61万円増)】

5年後(65歳時)の時価評価額 =2,021万円(221万円増)

金融庁 資産運用シュミレーションより

60歳時に退職金をもらい、65歳まで継続雇用もしくはフリーランス(起業)として生活費を稼ぐ。その間に退職金にも働いてもらい、5年後には元本(1,800万円)を取崩すことなく約221万円増やすことができる(定期預金の場合は約44万円の税金が引かれるが、つみたてNISAであれば全額もらえる)。

65歳以降は、退職金(1,800万円)を25年間で取り崩し(利回り3%)すると、毎月8.5万円(*1)づつ引き出すことができる。厚生年金(平均約月14.5万円)と合わせると毎月約23万円もらいながら、運用収益221万円で豪華な国内旅行も楽しむことができるようになる。

*1 野村証券マネーシュミレーターにて計算

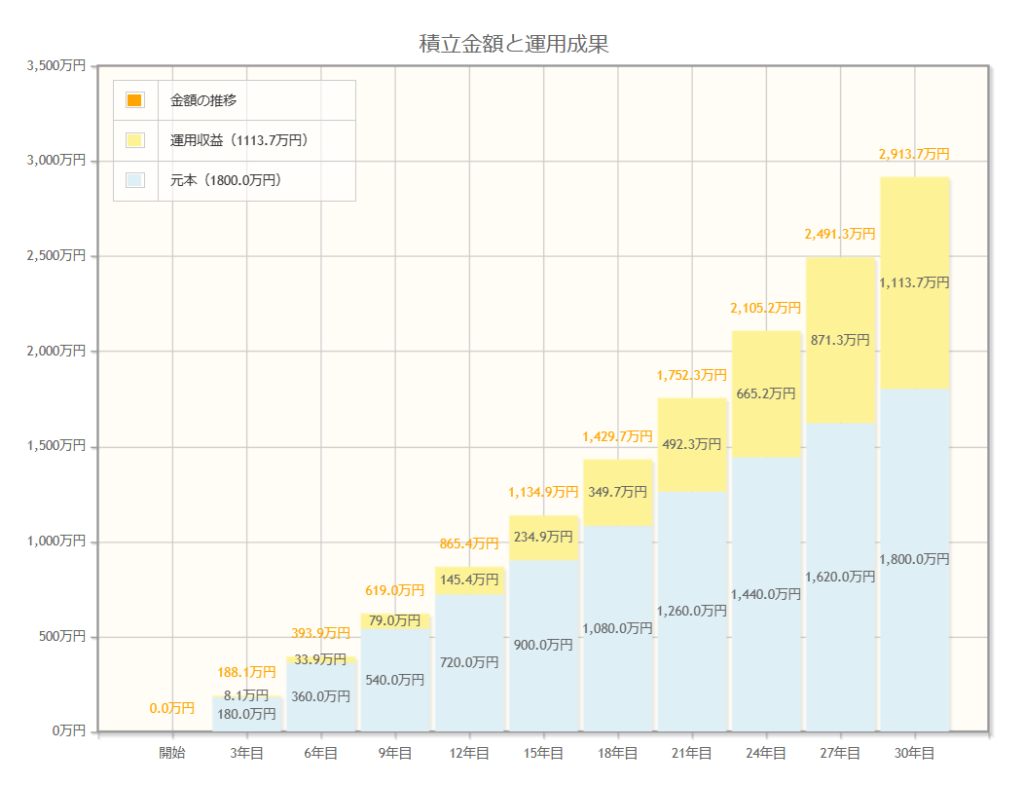

活用法②若い世代向け長期投資法

つみたて投資枠月5万円(年間60万円)(運用利回り3%)ずつ30年間投資した場合

30年後(60歳時)の時価評価額 =2,913.7万円(1,113.7万円増)

金融庁 資産運用シュミレーションより

30年後の時価評価額(2,913.7万円)は、元本の1.62倍となる。長期運用による複利効果は大きい。(定期預金であれば、約220万円の税金が引かれるがつみたてNISAであれば全額もらえる。)

また、毎月5万円のつみたてが難しい場合は、毎月3万円+ボーナス(7月・12月)に12万ずつ増額(年間60万円)でも同様の効果が得られる。少しでも早く始めることで複利効果および非課税効果が享受することができる。

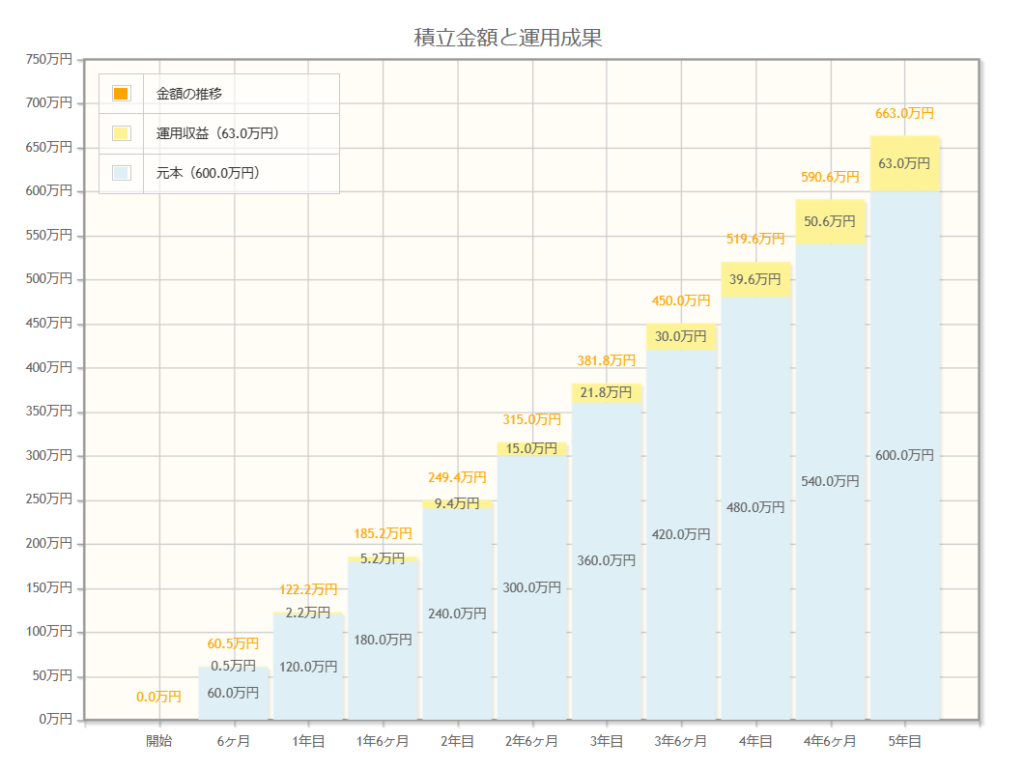

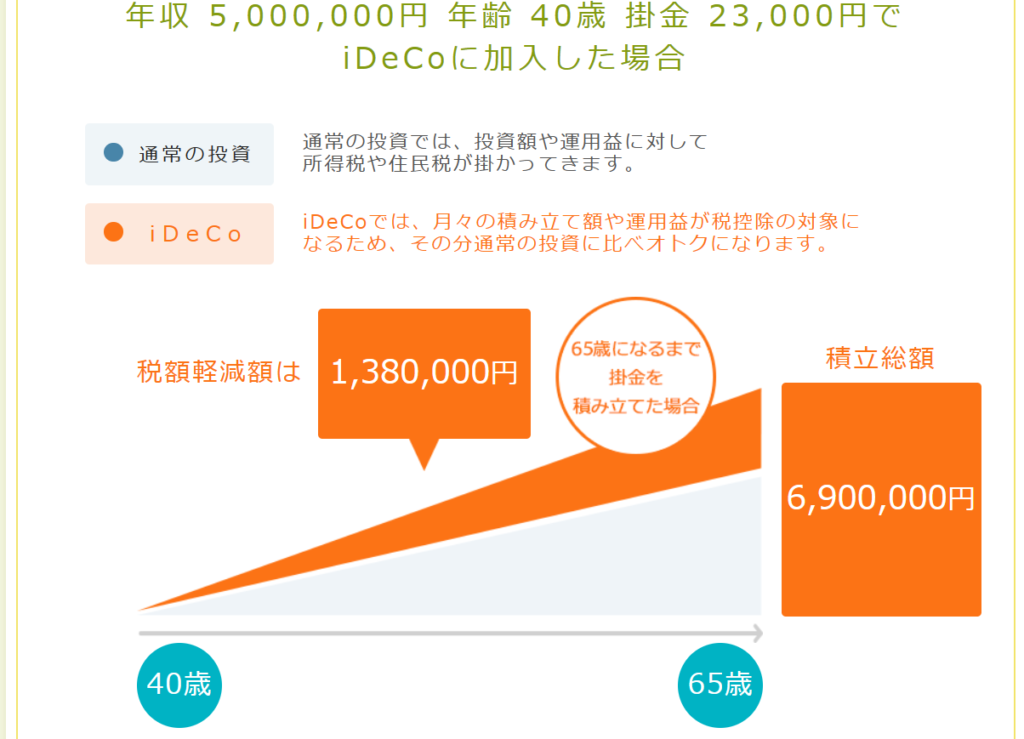

活用法③iDecoとのセットプラン

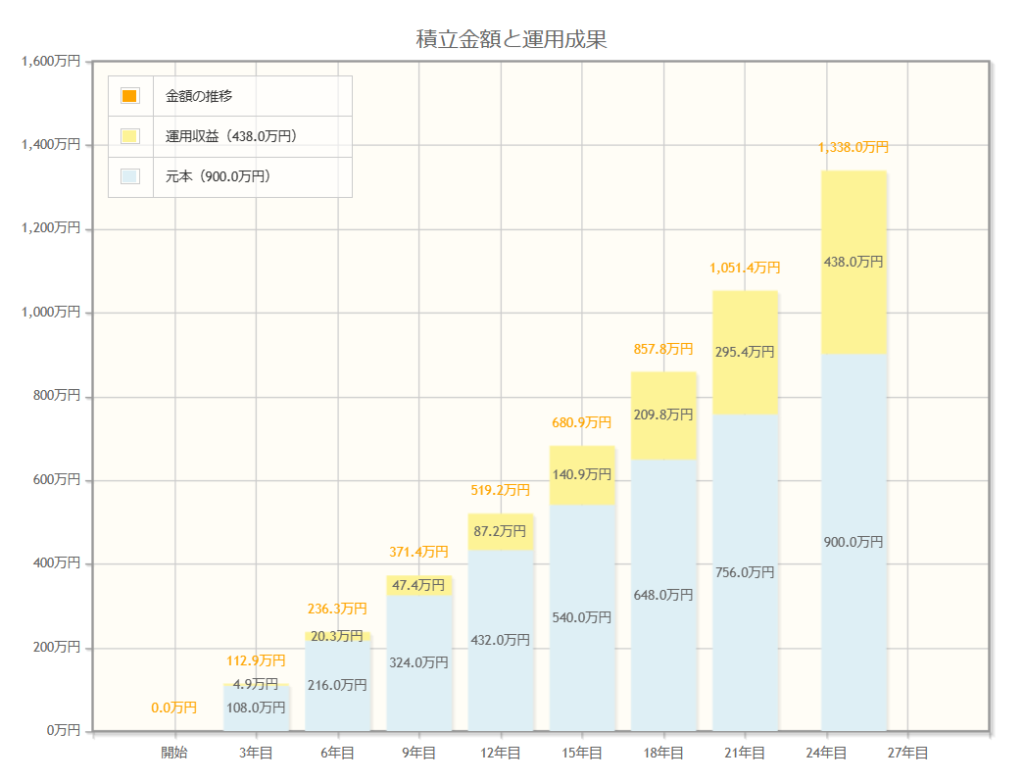

40歳サラリーマン iDeco毎月2.3万円+つみたて投資枠月3万円(年間36万円)(ともに運用利回り3%)ずつ25年間投資した場合

iDeco:1,026万円(運用益335.8万円) つみたて投資枠:1,338万円(運用益438万円)

25年後(65歳時)の時価評価額 =2,364万円(運用益774万円増)

さらに節税効果を加味すると、65歳時:時価評価額+節税効果138万円=2,502万円

iDeco 公式サイトおよび金融庁 資産運用シュミレーションより

iDecoは、60歳までの払出し不可であるが、つみたてNISAであれば自由に引き出し可能であり、お子様の教育資金や結婚費用等にも活用できる。

また、サラリーマンの場合、iDecoは上限額が少額(月2.3万円)であるが、つみたてNISAで併用することで、十分な老後資金としても活用できる。

NISAの金融機関って変更できるの?(楽天証券の場合)

1回も買い付けしていない場合:9/28までに提出すれば現行NISAにて変更となり、来年1/1以降新しいNISA口座で自動開設される。

投資ありの場合:年内の金融機関の変更はできない。10月1日から金融機関変更の手続きをしていただくと2024年の新NISA口座が楽天証券で開設されます。(12月中旬ごろまで)

まとめ

まずは、ファイナンシャルゴールを設定する。

ファイナンシャルゴールとは、「自分はこう生きたい」という経済面での目標のこと。 例えば、「35歳までにマイホームを購入したい。 それまでに頭金 を500万円貯める」「老後は毎月生活費30万円で暮らしていきたい」など、具体的な目標をあげましょう。

各個人で、収入や支出の状況、生活環境等は異なります。まずは、各個人の資産形成のシュミレーションを行い、今後の必要なつみたて額を把握することが重要です。

そのうえで、例えば、老後の生活資金の準備として、新しいNISAをフル活用することで非課税効果を最大限生かすことを最優先で検討する。

それでもまだ不足と考えるのであれば、投資信託等で低コストな金融商品にて効率よく資産形成しましょう。

コメント