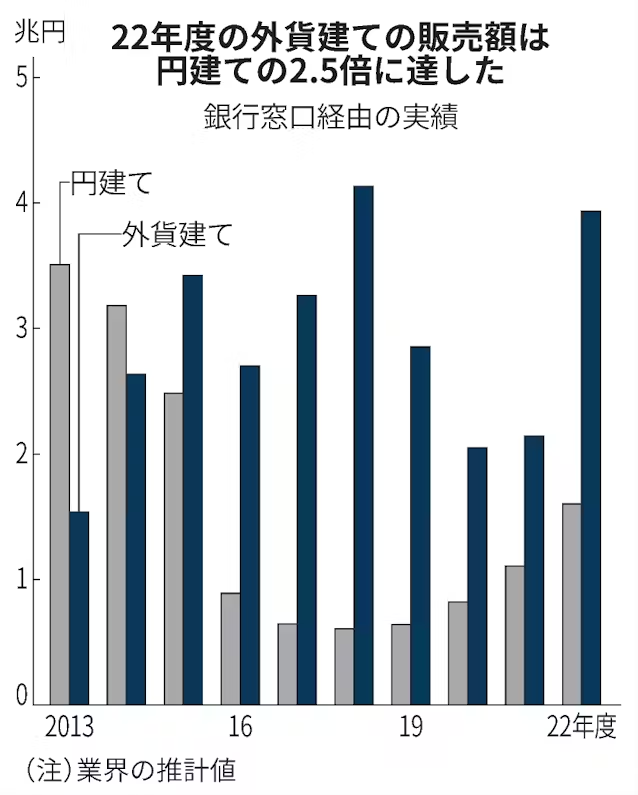

外貨建て保険販売は円建ての2倍以上!

外貨建て保険は契約者から預かった保険料を外貨(米ドル等)で運用します。保険料の支払いのほか、死亡保険金や解約返戻金も外貨での受け取りができます。

保険料の支払いは、加入時にまとめて支払う「一時払い」の契約が多いです。保険期間中の運用は米ドル・ユーロ・豪ドルで運用する商品も多数あります。

外貨での運用となるため、円安局面では、円換算での受取額が増えますが、反対に円高局面では、受け取りが支払った保険料を下回る(元本割れ)になる可能性があります。

銀行による窓口販売での推計では、2022年度の外貨建て保険の販売額は4兆円弱(前年度の約1.8倍)で、円建て保険商品の約2.5倍に達しました。2014年度からの外貨建て保険販売額の急増により、外貨建て保険が円建て保険を圧倒している状況であった。

昨今は、円建て商品の利回りも上昇傾向にあるが、米ドルや豪ドルは比較的高い利回りが期待できる商品として人気を集めている。

約6割が4年以内に解約されている背景とは

そんな販売好調な外貨建て一時払い保険が、長期運用(通常は10年以上)を前提としているにもかかわらず、4年という短期間で6割が解約されていることが、金融庁が4月に公表した調査結果により判明した。

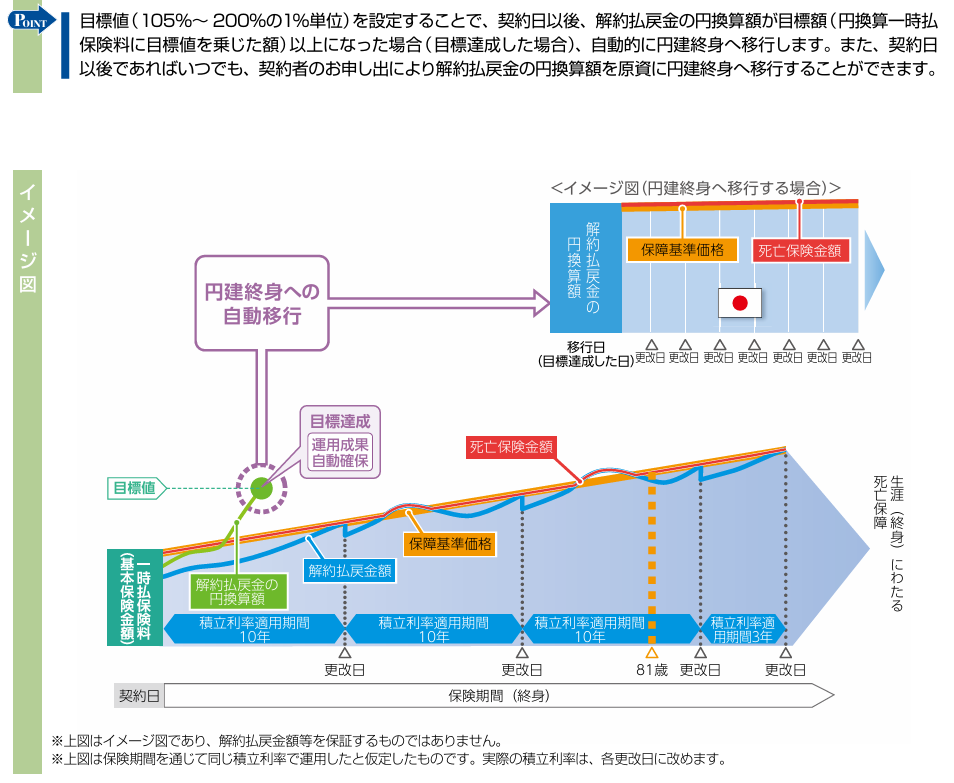

なかでも「ターゲット型(目標到達型)」と呼ばれる、契約時に円換算額での「運用目標」を設定し、目標値に達した場合に円建ての終身保険に移行する商品の多くが、歴史的な円安により短期間で目標に達して解約となっている。

つまり、円安の影響で目標に早く到達すると、自動的に解約され、金融機関は、解約した顧客に同様の商品を販売することで販売手数料がさらに発生する仕組みとなっている。

「貯蓄」から「投資」への流れが浸透しつつある中、新NISA(少額投資非課税制度)の開始に伴い、個人金融資産の争奪戦が始まっている金融業界。

この、いわゆる「乗り換え販売」が、保険料を米ドルなどの外貨で一括払いする生命保険「外貨建て一時払い保険」の販売件数が伸びている理由の一つである。

ターゲット型(目標到達型)ってなに?

ターゲット型(目標到達型)とは

出典:三井住友海上プライマリー生命 外貨建て定額終身保険(円建終身以降特約付)ご契約様用商品説明資料

目標到達型は事前に決めた目標額に届くと利益を確定し、運用利回りが相対的に低い円建ての保険に自動的に切り替わる商品である。契約者が外貨建てのままで運用し続けたい場合は契約し直す必要があるが、短期解約が頻発し、顧客が不要な手数料を支払っているとの懸念があった。

特に、円安局面では目標額に早く到達しやすく、より短い期間で契約し直すケースが多くなっていた。

目標到達型を無くせば契約者は再び同じ保険を契約し直す手間やコストを省けるが、為替の動向次第で受取額が目減りするリスクはある。

大手保険会社各社が外貨建て保険のターゲット型(目標到達型)を販売停止に!

そんな販売が好評である、外貨建て保険の「ターゲット型(目標到達型)」と呼ばれる商品を、大手保険会社各社が相次いで販売停止を発表している。また、外貨建て一時払い保険の目標値設定機能(ターゲット型)を廃止したり、顧客や販売金融機関の意向で外せるようにしている。金融庁の指摘や生命保険協会のガイドライン改定を受けたものであり、一部の銀行も要望していた。

日本生命保険は8月28日、2025年4月の新契約よりターゲット型(目標到達型)を廃止すると発表。同社の主力の外貨建て一時払い終身保険「ロングドリームGOLD3」の商品性を改定する。同じグループのニッセイ・ウェルス生命保険や大樹生命保険でも原則同じ方向性という。

第一生命保険では、24年5月から新契約時にターゲット型(目標到達型)を設定できないようにした。顧客が希望すれば後付けは可能。第一フロンティア生命保険は24年10月から、外貨建て一時払い定額個人年金保険「プレミアカレンシー3」を対象に、ターゲット値の下限を現状の105%から120%に引き上げる予定だ。

住友生命保険は、一部の銀行で24年4月からターゲット型(目標到達型)を外せる外貨建て一時払い保険を販売可能にしており、10月から他の金融機関でも順次対応できるよう準備する。

金融庁が警鐘を鳴らすターゲット型(目標到達型)一体なにが悪いの?

「顧客にとって経済的合理性があるとは言えない」(金融庁)

金融庁は今年4月に公表した報告書で、「外貨建て保険で短期間での解約が頻発し、顧客の手数料負担がかさんでいる」と警鐘を鳴らしていた。目標到達型の契約は乗り換え販売を促す要素になり、「顧客にとって経済合理性があるとは言えない」と指摘していた。

金融庁は、目標到達時に無償で目標値引き上げることが可能であることを説明し、適切なフォローをすべきといい、中途解約によって、顧客の保障・相続ニーズを満たせていないと考えられるとしている。

また、銀行側が保険会社から受け取る販売手数料の仕組みに問題があるとみている。

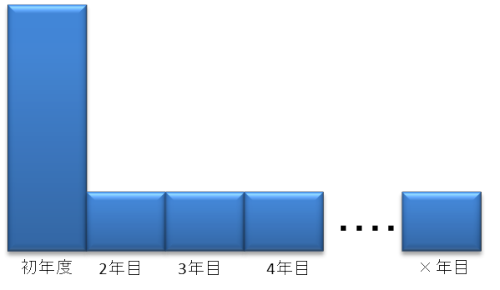

金融庁が問題視している販売手数料の「L字型」とは?

【保険契約の販売手数料体系「L字タイプ」】

金融庁は、契約初年度に多くの手数料を支払う「L字型」と呼ばれる手数料体系を問題視している。販売会社が新規契約の獲得や乗り換えを重視するようになり、2年目以降の顧客へのアフターフォローが手薄になりがちになる恐れがあるためだ。

銀行や証券会社などの販売会社が保険会社から受け取る外貨建て保険の契約初年度の販売手数料は4~7%程度。投資信託の販売手数料などと比べて高い。手数料収益を獲得したい販売会社側にとっては外貨建て保険を薦めるメリットは大きい。

さらに、乗り換え販売によって販売会社側は割高な手数料を二重で受け取ることで、販売会社にとって大きな利益となっています。運用目標を保守的に設定しておけば目標に到達するタイミングが早まり、買い替えを提案しやすくなる。特に円安局面には運用目標に達成しやすく、まさに手数料の稼ぎ時と言えた。

ただし、金融庁が問題視していると言っても多くの顧客が損を出しているという状況ではないようだ。大手生命保険会社や銀行によれば、円安の進行で多くの契約者は手数料を払っても一定の利益を享受できており、今のところ苦情はそれほど多くないという。

出典:ニッキン2024.08.28号掲載

しかし、外貨建て保険販売への苦情は減少傾向にあるものの、他の保険と比べると発生率は高い水準にある。

金融庁は、生命保険会社が金融機関代理店などに支払う外貨建て保険販売手数料体系の見直し状況を検証する。生命保険協会が4月に改正した同保険に関連するガイドライン(指針)への対応の進捗度について、フォローアップを近く開始する。銀行窓販チャネルを主力とする生保8社が対象。指針改正を受け、各社は2025年4月をめどに手数料体系を見直す方向で最終調整しており、同庁もその動向を注視する。

外貨建て保険販売手数料は今後どうなるのか?

大手生保の対応

上述のとおり、金融庁の中間報告では、初年度は手数料が高く、翌年度以降は手数料が低くなる「L字型」の手数料体系が回転売買の一因とされた。こうした指摘を受け、生保各社は手数料体系を見直す方向で検討している。同庁は、手数料体系について「唯一の答えはない」とし、各社の判断に委ねる考えである。

当局関係者は、初年度の手数料は事務コストなどを踏まえると「L字の初年度部分が立つのは合理的」と指摘する。ただ、「翌年以降のフォローアップの役務が経年で減っていくとは思えない」とし、「(初年度下げた分を)翌年度以降を厚くする」などの対応が想定されるという。

例えば、日本生命保険は2025年4月から、外貨建て一時払い保険の「ロングドリームGOLD3」の商品性を一部改定するとともに、販売手数料体系を見直す。金融庁が問題視してきた外貨建て保険の回転売買を防ぐため、運用成果の「目標値設定機能(ターゲット型)」を廃止。同時に初年度に手厚く支払う販売手数料を半分程度に引き下げ、次年度以降の比重を高める形態にシフトする。

各大手保険会社も、こうした実態を改善するため、初年度の手数料は減少し、次年度以降の手数料が従来よりも増える新たな手数料体系が検討されており、来春以降はよりフラットに近いL字型になると予想される。

しかし、投資信託等の手数料については公表されているにも拘わらず、保険会社の販売する商品の販売手数料の公表は控えられており、消費者には全くわからない状況である。

ただ、手数料見直しは、生保にとってマイナスの影響をもたらす可能性がある。生保関係者は、初年度の手数料減少により「(銀行などで商品が)販売されなくなるのでは」と懸念しています。

ある地域銀行関係者は「営業担当者は、業績評価で動くため、販売動向は本部がどう誘導するかで変わる」と指摘する。また、2年目以降に得た手数料をどう評価に反映させるかも課題になる。前出の地域銀関係者は「転勤などにより個人の業績評価と結びつけることが難しいのではないか」として、新たな評価方法が必要になるとの見解を示す。

できず、保険会社からの情報提供の態勢構築が前提となる。こうした態勢をまだ構築していない生保もあるとみられ、今後の課題となりそうである。

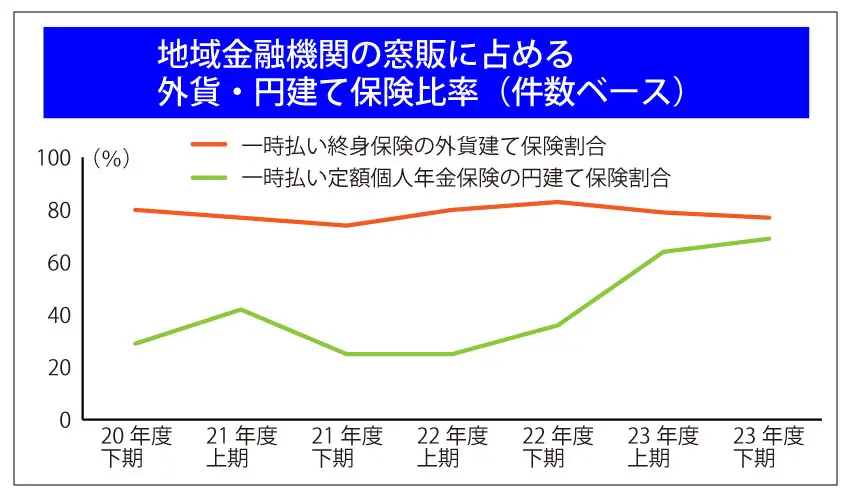

各金融機関では円建て保険商品が販売急増中!

ここ最近では、各金融機関の保険窓販の一時払い定額個人年金保険で、円建て保険の割合が急速に高まっている。直近の2023年度下期の年金保険における円建て保険は69%と7割近くになった。22年度上期の25%から急速に上昇している。

出典:ニッキン6月21日号掲載

地域銀では、相続対策などの一環として、従来から円建て保険を提案する動きが目立つ。

理由のひとつが、金融庁による「L字型」の手数料体系の見直しの指摘により、生保各社は手数料体系を見直す方向で検討しているためである。

その影響で各金融機関が業績評価体系を見直し、外貨建て保険と円建て保険の評価の差をなくしたことにより、円建て保険の販売が増えている見立てである。

ある金融機関では「外貨建て保険に偏っていた売れ筋商品が分散した。自然体の販売になったことで円建ての年金保険が増加したのでは」との声もある。

また、金利上昇にともなう貯蓄性円建て保険の予定利率の上昇も追い風となっている。

日銀が3月にマイナス金利政策を解除し、7月には追加利上げにより、大手生保は契約時に保険料をまとめて支払う一時払い型の予定利率を中心に引き上げてきた。これにより、大手生保は従来よりも一時払保険料が割安な、より魅力的な商品を発売してきた。さらに、2025年1月より、予定利率の引き上げは、毎月や毎年決まった保険料を納める平準払い型と呼ばれる商品も予定利率の引き上げが報告されている。

特に、シニア層には、長生きリスクに備えるための年金保険の人気は根強く、年金保険は公的年金に上乗せする形で受け取り老後に備えるニーズがある。

一方で、外貨建て保険のように為替リスクを伴う商品を選ぶ顧客は少なく、元本が保証されて目減りしない円建て保険を選ぶ顧客が多いとの声もある。

今後、これから日本の金利が上がってくれば、円建て商品の方に需要がさらにシフトする可能性も十分にある。

まとめ

多額の退職金を使って外貨建て保険商品を購入することは、為替リスク等の多くのリスクを負うことになります。それでも納得の上で購入されるのであれば全く問題はないが、金融機関の勧められるままコストの高い金融商品(金融機関にとってメリットのある商品)を購入することは賢い選択とは言えません。

老後の資産寿命を伸ばす選択肢としては、為替リスクを避けたい人は円建て保険が適切であり、また、リスク分散やコストを抑えたい人は、新NISAを活用した投資信託等も考慮したうえで、金融商品を選択しましょう。

参考記事:隠されたコストとリスク: 外貨建て保険 やってはいけない理由

参考記事:これから新NISA始める方: 賢い新NISA活用法3選!

コメント